ブラックでも作れるクレジットカード!審査なしで作れる方法や審査ハードルが低いカードも紹介

返済がどうしても出来なくなって、最終的に人生最悪の出来事になる自己破産に陥ってしまったら、どうすればよいのでしょう!?

クレジットカードが無いとネット通販の利用も不便ですよね。今回は、自己破産をした方がクレジットカードを持つことが出来るのか、出来るとすればどのようなカードなのか、自己破産をした方のクレジットカード審査事情について解説していきましょう。

Nexus Card

に今すぐ申し込む

自己破産するとブラックリストに載ってしまう仕組み

「自己破産するとクレジットカードが作れなくなる」という話を、どなたも一度は耳にしたことがあるでしょう。クレジットカードが使えなかったりローンを組めない生活は、想像する以上に不自由なものですが、この不自由な期間は永遠に続く訳ではありません。

まずは、自己破産するとどうして全ての金融機関にわかってしまうのか、またどのような状況になれば自己破産してしまうのかをご説明しておきます。

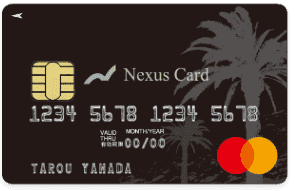

信用情報機関にはカード利用や借入情報が登録されている

どなたも一度は「信用情報機関」と言う言葉を聞いたことがあるでしょう。この機関にはクレジットカード利用のみならず、全ての借入情報が登録されるようになっています。そしてクレジットカードの審査では、この信用情報がとても重要視されます。

カード会社は審査の度に、その人の信用情報をチェックします。だからクレジットカードを申し込めば、これまでの利用履歴が全て明らかになってしまう訳なのです。

いくら隠そうとしても、現在の利用状況や過去の延滞は必ずバレてしまいますから嘘は禁物ですよ。申込書の虚偽の申告は、即審査落ちの対象となります。

ブラックになると一定期間はどこで審査を受けても落ちてしまうのは、この様な理由があるからなんですね。

延滞の記録はクレジットカードの審査でデメリットになる

自己破産をするとブラックリストに載ることとなり、その証が登録されてしまうので、日本中の金融機関から借入をすることが出来なくなります。信用情報機関に異動が生じた記録がされると「延滞・破産手続・代位弁済」のいずれかが起きたことが判ってしまうからです。

タイミングとしては延滞期間が2ヶ月を超えた時点で、ブラックになってしまいます。一度こうなってしまうと、もちろんクレジットカードを利用することも、新たに作ることもできません。

しかしブラックではないからと言って過信は禁物ですよ。過去にクレジットカードやカードローンで延滞した経験のある方も、やはり審査上不利になるからです。短期間の延滞でも信用情報に登録され、24ヶ月を過ぎるまで記録として残っています。

そしてこの状況に陥ることを、「ブラックリストに載る」と呼んでいるのです。

一目瞭然!?信用情報機関に登録されるブラック情報

カード会社は審査時に必ず信用情報をチェックしますが、個人も信用情報を確認することが可能です。本人のものに限りますが、どなたでもインターネットを通じて自分の信用情報の開示を請求することができるのです。

過去のクレジットカードやローンの履歴が気になる方は、信用情報機関に開示請求をかければ、どなたでも自分自身の信用情報を確認することができるのです。

信用情報機関に開示請求を行い、開示された書類を見ればご自分の状況がどのようになっているのか一目瞭然に判ってしまいます。

- 請求どおり・一部入金・未入金などが記号で記載されている

- 本人以外弁済・貸倒・法廷免責の文言が記載される

- 返済状況に異動欄があり、ここに発生日が記載される

上記の情報が記載されていて、情報を見ればどのような返済状況なのか直ぐに判ってしまうので、自己破産をしたことは記録を見れば直ぐに判ってしまうのですよ。

多重債務者になって自己破産寸前の方も、最初はクレジットカードの審査も、消費者金融会社や銀行のカードローン審査も通過する、良いクレヒスの持ち主だったはずなのです。

借金を作ってしまう理由は様々ですから、一概に多重債務者が悪いと決めつけることは出来ないでしょう。

生きて行くことが最も重要なことですから、多重債務者の方でも自己破産をすれば借金から解放されて、新しい人生を始めることが出来ます。しかし信用を失ったことは事実ですから、一定期間はクレジットカードやローンの審査に通らないのは仕方がないですね。

自己破産した人は5年から10年間は審査に通らない

破産後の借入は10年間もの長い間一切出来ませんから、現金のみでの生活を余儀なくされます。その間はクレジットカードだけでなく、カードローンや住宅ローンもアウトです。

これまで、借入を続けて何とか返済期日にきちんと返済をしていたとしても、先に説明したとおり、自己破産は債務整理の一つですから完全にブラックリストに載ってしまいます。

これによって一定期間はクレジットカードやローンの審査に通らなくなりますが、それ以上の不具合は生じませんし、周囲の人にバレる心配もありません。

- ブラックリストに載ったことは、周囲には判らない

- クレジットカード利用は出来ないので、様々な場面で不都合が生じる

- クレジットカードで身分証明するケースでは証明出来ない

- 現代は、様々な場面でクレジットカードが必要になっている

- 周囲と同じような生活は10年間出来ない

このように、クレジットカードを持つことが出来ないと周囲と同じような生活が出来なくなってしまうのは事実ですから、現代を生きていくにはカードを所有していない方は、信用の無い方として世間に冷たくされる結果になってしまうのです。

登録期間が過ぎればクレジットカードを作れる!最初の1枚が肝心

自己破産して5年(全国銀行個人信用情報センターは10年)経過すれば、信用情報機関への登録は削除されます。つまり一定期間を過ぎると、ブラックから回復できるんですね。信用情報に事故情報が残っていなければ、クレジットカードを作ることができるようになるのです。

ただし、登録期間終了後に申し込む最初の1枚は、慎重に選ぶ必要がありますよ。その理由をこれから解説していきましょう。

登録期間終了後の最初のクレジットカード選びは慎重にすべき

ブラック期間が完了することを「喪が明ける」と言いますが、喪明け後に初めてカードを申し込む際には注意が必要です。何故なら喪明け直後は、できれば一発で審査に通ることが望ましいからです。

一度審査に落ちてしまった後、すぐに他のカードを申し込むと、審査に通過する確率が大幅に下がってしまうからです。その理由は、審査に落ちたという申込履歴が、信用を低下させてしまうことにあります。

申込履歴は信用情報に半年間残りますから、まずはクレジットカードを持つことを大前提に選ぶ事をおすすめします。

クレジットカードを1枚でも持つことができれば、2枚目以降はとても審査に通りやすくなりますからね。その理由は1枚目のクレジットヒストリーが信用度を高めてくれるからです。

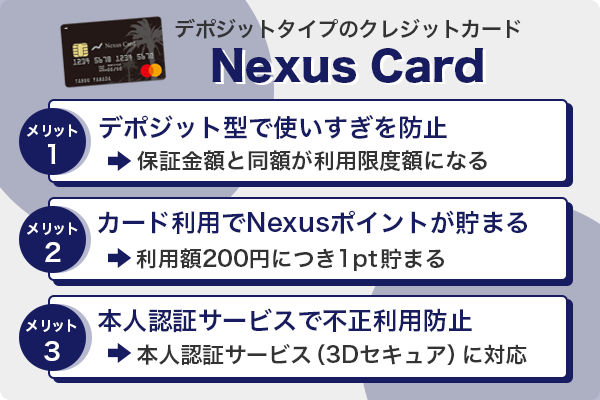

Nexus Card はブラックの方でも作れるおすすめのクレジットカード

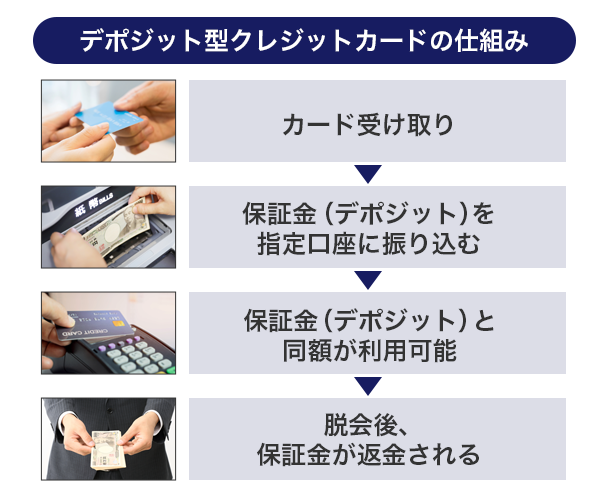

Nexus Card(ネクサスカード)は過去に自己破産などの金融事故を起こしてしまってクレジットカードが作れない方の為に新しく誕生したデポジット型のクレジットカードです。

「デポジット」とは保証金のことで事前に一定の額をカード会社に預け入れすることにより信用が担保される為、審査に通りやすいのです。

預けたデポジットは解約する時に全額返金して貰えまし、Nexus Cardはデポジットが必要な点以外は通常のクレジットカードと何も変わりません。

カード利用200円につき1ポイントが貯まって、貯まったポイントも電子マネーやAmazonギフト券など幅広く利用できてお得です。

クレジットカードは1度審査に落ちると信用面において次のクレジットカードが作りにくくなる傾向があります。

Nexus Cardで良好な取引実績を作れば、信用を取り戻せて他のクレジットカードも作りやすくなります。自己破産直後でクレジットカードを作れない方は、まずこちらのカードで信用を回復させて実績を作ってから他のクレジットカードに申し込むのがおすすめです。

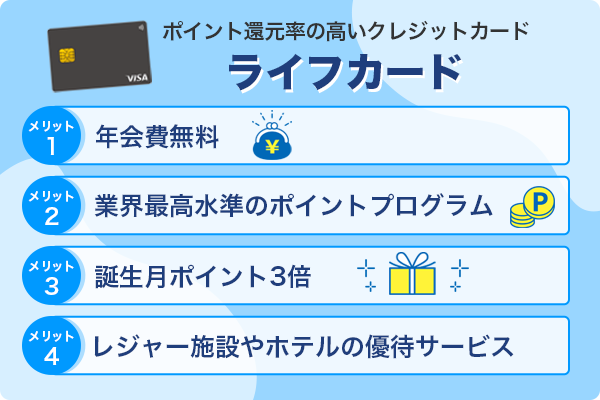

ライフカードは過去にブラック登録があっても可能性あり

ライフカードは親会社が消費者金融のアイフルですから、消費者金融系のクレジットカードです。

クレジットカードの審査は消費者金融系 < 流通系 < 交通系 < 信販系 < 銀行系

の順に難易度が変化していきます。

ライフカードはハードルが低い傾向にある上に、独自の審査で過去の履歴よりも今現在の状況を重視してくれる点においても、おすすめの1枚です。

年会費も無料ですし、誕生月はポイント3倍(還元率1.5%)と高還元な点も魅力ですね。更にこのカードのスゴイところは、カードを提示するだけでレジャー施設やホテルなどを優待価格で利用できる点です。

ここでカードを提示するだけで利用できる優待の一部を抜粋してご紹介しておきますね。

- ホテルマウント富士:10%OFF

- 神戸ポートピアホテル:10%OFF

- 海の博物館:10%OFF

- 千年の湯 古まん:10%OFF

- 東北サファリパーク:10%OFF

- 呉阪急ホテル:10%OFF

- おきなわワールド:10%OFF

このようにライフカードの優待は大変豊富で、上記以外にもカードを提示するだけで様々なレジャー施設を優待価格で楽しめます。

年会費無料とは思えないほどお得なクレジットカードで、優待だけでも持っておく価値がある1枚と言えるでしょう。

自己破産して5年、全国銀行個人信用情報センターの場合は10年経過すれば、信用情報機関への登録は削除されますが、中には削除されずにそのまま登録されているケースや、削除されていても審査に通らないケースも稀にあります。

削除されずに事故情報が登録され続けてしまうケース

信用情報機関への登録、削除は、各機関が会員の依頼を受けて登録するのが基本ですが、10年経った時に自己破産した時の金融会社が、削除を申し出ることはありません。

各機関の判断で情報が削除されるのですが、債権者(元々お金を借りていた企業)が多い場合は、全ての情報が削除されずに残ってしまう場合もあるのです。

この場合は、ご自身で信用情報機関に問い合わせを行い、登録情報を削除してもらう必要があるのです。情報の開示は、ご自分でも請求出来ますので、10年経過した時点で開示請求を行い、確認しておくことをおすすめします。

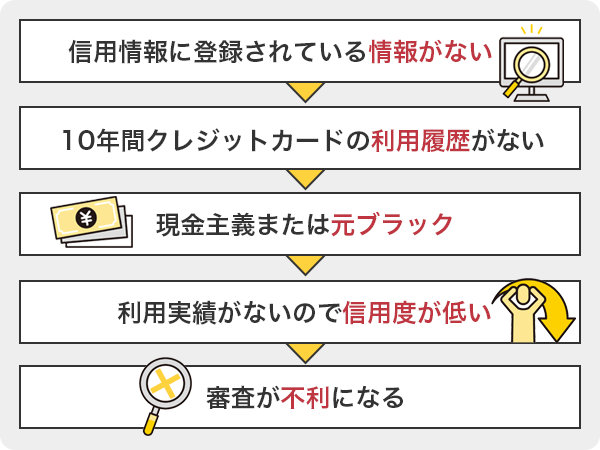

登録情報が削除されても審査に通らないケースもある

ご自身で開示請求を行い、事故情報が削除されているのを確認してクレジットカードを申込んだのに、審査に通らない場合もあります。

原因は、10年間借入をしていないので登録情報が削除されたと言うことは、全く借入をしていない状況になりますよね。

- 10年間借入の履歴が全くないホワイト状態

- 大抵この場合は、債務整理者として推定出来る

- 登録情報が消えても、過去の事実をカード会社は判断することが出来る

- 言い換えれば、前科があるので審査には慎重になる

このような状況で、情報が消えたとしてもカード会社は過去に何があったか判断することは出来ますので、その時の状況で審査は慎重になるのです。

このような理由により、審査時に過去の取引状況や履歴を重視する一般的なカード会社で、事故情報登録期間終了後の最初の1枚を申し込むのは、審査に落ちてしまう可能性が高くなってしまうのです。

事故情報登録期間終了後の最初の1枚は、審査ハードルが低いカードを選んだ方が無難でしょう。

ブラックリストに載っているかどうかを知る方法

ブラックリストにのる(信用情報に「異動」と記録される)条件はお判り頂けたと思いますので「自分の状況だと、ブラックリストに載っているのか!?」が判るように、個々のケースを解説していきましょう。

ブラックリスト入りの判断基準はトラブルの内容と時期

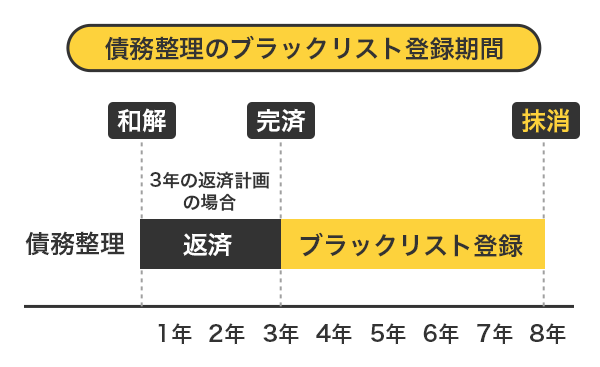

債務整理の場合、5年は登録されてしまいますね。

また、登録は各手続きが完了した日に登録されて、抹消される為のカウントは返済が完済した日からカウントが開始されます。

- 今年の1月に債務整理の手続きが完了した

- 3年間で完済する返済計画に基づき返済を開始

- 登録は完済してから3年後になる

- 返済期間3年+保管期間5年=合計8年間記載される

返済が全て完了してから5年間記録が保管されると思っておいた方がいいでしょう。

ブラックリストの確認は、信用情報機関に開示請求すればOK!

過去に、先に説明した金融事故と思われる状態に陥ったことのある方で、現在のご自分の状況がどんな状況なのかを知りたい方は、信用情報機関に開示請求を行えばご自分のクレヒスを知ることが出来ます。

全ての信用情報機関で、本人からの開示請求は受け付けてくれますよ。機関によって、取り扱い方が若干異なりますが「CIC」の場合は次のようになっています。

- インターネット開示手数料:500円

- 郵送開示手数料:1,500円

パソコンやスマートフォンからの開示請求は、スピーディーで手続きを行う場所を選ばないことが魅力ですが、手数料の支払いにはクレジットカードが必要ですから、現在クレジットカードを持てない方はデビットカードを用意すると良いでしょう。

家族の信用情報を知りたい!それは可能なの!?

「何となく夫がブラックリストに載ってしまっている気がして・・」と、気になるので信用情報機関に開示請求をして確かめたいとしても、本人以外が開示請求を行うには高いハードルが必要になってきます。

基本的に、本人以外の開示は受け付けてくれませんので、任意代理人や法定代理人になる手続きが必要で、この場合は本人の委任状が必要になってくるのです。

本人が死亡している場合は、配偶者や2親等以内の血縁者であれば開示請求は可能になってきますが、上記のようなケースではご本人は生存しているので無理になってきますね。

- 開示請求は基本的に本人しか行うことは出来ない

- カード会社などは契約事項に任意代理人になることが記載されている

- 個人の場合は、本人の委任状が必要で手続きも面倒

- 本人死亡の場合は配偶者2親等以内の血縁者は請求可能

ご自分の信用情報が判ったら、状況に応じた対応が必要

クレジットカードを申込む場合は、ご自分の信用情報に「異動」の情報がある場合と、記載がない場合で対応が違ってきます。

簡単に言えば、ブラックリストにのっているのかそうでないかの違いになりますね。結果から先に言っておくと、ブラックリストに載った状態ではクレジットカードの審査には通りにくいです。

「異動」情報の保管期間が残っている場合には

異動情報の保管期間が残っている場合には、極力新しい申込みを控えることをおすすめします。信用情報の管理は信用情報機関が行いクレジットカード申込みの審査は、カード会社が行います。

審査時には信用情報機関の登録情報を確認しまうので、信用情報機関に「異動」の登録がされていれば、審査に通る可能性が低くなってしまうからです。

そして、逆に申込み履歴が増えてしまい、あまり良くない状況になってしまいますよ。保管期間が残っている場合は、完全に抹消されてから申込みを行うようにしないといけませんね。

- 異動情報の保管期間が残っている場合は審査落ちの可能性大

- 申込み履歴も登録されるので、余計に悪いクレヒスを作ってしまう

- 申込みは保管期間が過ぎてから行わなければいけない

「異動情報」が載っていない場合も要注意なのです

「異動」の情報が抹消されていたとしても、クレジットカードの審査に100%通るとは言えないのです。「異動」の記録が残ってない場合「もう審査に通るはずだから、早速クレジットカードの申込みを!」と考える方もいると思いますが、審査に通らないかも知れないのです。

その理由は、クレヒスには先ほどから説明している、カードの申込み履歴も登録されます。金融事故を起こした方の情報は、5年間は記録され、その間は申込みをすることが出来ませんよね。

では、5年後に申込みをした場合は、クレヒスは綺麗な状態ですから、申込み履歴もなければ、完済した履歴も無い状態です。今のカード社会でクレジットカードもカードローンも、何も借入が無い状態は返って目立ってしまうのです。

- 金融事故を起こして債務整理を行うと最短でも5年は申込みが出来ない

- 5年間なんの借入もしていない、真っ白なクレヒスが出来上がる

- 現代でいかなる借入も行っていないのは不自然で目立ってしまう

- 審査に通すか落とすかはカード会社の判断になってしまう

悪く言えば、5年間の間借入が無い方は「ブラックリストに載っていた」と、証明しているようなものなのですから、ここで審査を通すか落とすかは、カード会社の考え方で決まってしまうのですよ。

「ブラックリスト」という名前のリストは、存在しない

「ブラックリストに載った」と、言う話を良く聞くことがありますが、実は「ブラックリスト」と言うものは、この世の中には存在しません。

クレジットカードを利用すれば、信用情報機関に利用状況が登録され、この情報に延滞や債務整理など「金融事故」の情報が登録されることを一般的に「ブラックリストに載った」と、呼ばれているのです。

- ブラックリストと言うリストは存在しない

- 信用情報機関に金融事故(異動と呼ばれる)履歴が記載されること

- 一般的に判りやすく「ブラックリストに載る」と呼んでいる

では、信用情報機関とはどんな所で、金融事故となるのはどんなケースなのかを解説しましょう。

クレジットカードの情報が登録される、信用情報機関とは!?

信用情報機関とはクレジットカードのみならず、全ての借入の利用状況が登録される機関のことです。登録されている情報のことをクレジットヒストリー(通称クレヒス)と呼んでいます。

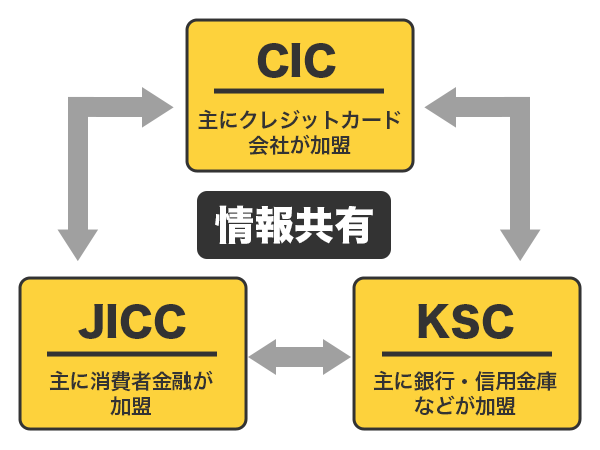

情報信用機関は現在日本国内に3機関存在していて、各機関に企業が会員として登録し会員同士で情報を共有することが出来るのです。

現在、日本国内にある信用情報機関の種類は次の3機関です。

| 名称 | 主な登録(加盟)企業 |

|---|---|

| 「CIC」シーアイシー | クレジットカード会社・信販会社など |

| 「JBA」全国銀行個人信用情報センター | 銀行・信用金庫・協同組合など |

| 「JICC」日本信用情報機構 | 信販会社・消費者金融など |

企業によっては複数の機関に登録(加盟)をしているケースもありますし、この3つの機関はお互いの情報を共有しています。

正確に言うと、金融事故を起こした情報は3機関全ての会員に開示されますが、それ以外の個人情報は各機関の会員でしか確認することは出来ません。

信用情報機関に登録される情報

信用情報機関には、次のような内容が記録されています。

信用情報に登録されてる情報

- 利用者の氏名・生年月日・住所・電話番号など

- クレジットカードの利用状況

(借入金額・入金状況・返済状況・借入残金など) - クレジットカードの申込み状況

(どの金融機関に申込みを行ったのか) - 信用情報の利用記録(情報照会の記録)

例えば、クレジットカードに申込むと必ずカード審査が行われ、この審査に通らないとクレジットカードの発行はされません。この審査の時に、カード会社が利用するのが信用情報機関に登録されている情報なのです。

登録されている情報のことをクレヒスと呼びますが、そのクレヒスが悪いと審査落ちし、良いクレヒスであれば審査通過となるのは、確かなことなのです。

金融事故者は「ブラックリストに載る」ということになる

信用情報には、毎月の入金状況が2年分記録されます。返済が順調に行われていると入金状況の欄に「$」のマークが付き、利用者側の都合で未入金があると「A」のマークが付きます。

例えば、下記の例をみると9月と10月に「A」が記載されていますので、この二月は連続して未入金であることが判りますね。

| 月 | 1月 | 2月 | 3月 | 4月 | 5月 | 6月 | 7月 | 8月 | 9月 | 10月 |

|---|---|---|---|---|---|---|---|---|---|---|

| 状況 | $ | $ | $ | $ | $ | $ | $ | $ | A | A |

未入金の「A」マークが3ヶ月以上続くと、返済状況(異動発生日)という欄に「異動」と記録され、返済が延滞している事実が公表されることになり「ブラックリストに載った」と言われる状態なのです。

この他にも「異動」と記録されるケースがありますのでまとめておきましょう。

- 3ヶ月以上の未入金(延滞)があった場合

- 利用者以外(保証会社など)が返済した場合

- 裁判所が自己破産などの、債務整理を許可した場合

信用情報機関の記録

| 内容 | 登録期間 |

|---|---|

| クレジットの利用状況 | 契約期間中 および取引終了後5年間 |

| クレジットの申込状況 | 照会日より6ヶ月 |

ブラックリストに載った人は、一生そのままなのでしょうか!?「延滞した分はもう返したのに、もうクレジットカードは作れないの?」と悲観することはありません。

信用情報はデータが保管される期間が決まっていて、その期間を過ぎれば「異動」の記録は消されます! 簡単に言えば「ブラックリストから消された」と、言うことになりますね。

事故情報である異動の文字はいつ消える!?

事故情報である異動の文字は、延滞の場合で支払いを行ってから5年を超えない期間登録されます。JBA(全国銀行個人信用情報センター)の場合、自己破産の履歴は10年残ります。

| 信用機関登録内容 | CIC | JICC |

|---|---|---|

| 61日以上延滞 | 5年 | 1年 |

| 3ヶ月以上の延滞 | 5年 | 5年 |

| 債務整理・破産申し立て | 5年 | 5年 |

事故情報が消えていない状態で今すぐにカードを作りたい場合、審査がないデビットカードもおすすめです。

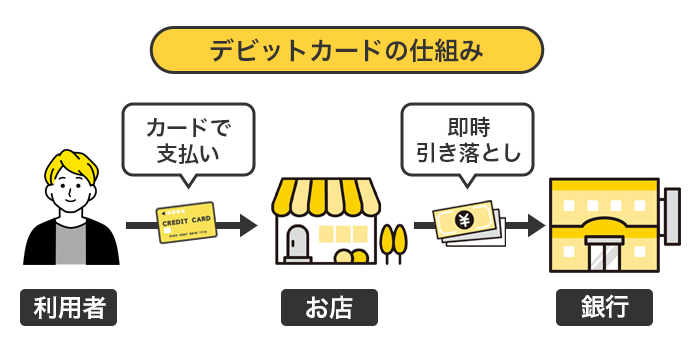

デビットカードとは銀行口座直結で即時決済型のカード

デビットカードとは、VISAやMasterCardなどの国際ブランド加盟店でショッピングができて、商品を購入した際に代金が銀行口座から即座に引落しとなるカードの事です。

デビットカードを簡単にイメージして頂くには、「即時決済型(商品購入と同時に引き落としされる決済方法)のクレジットカード」とイメージしていただくのが良いでしょう。

デビットカードの特徴

- 銀行口座直結で、利用した際代金が即引し落される

- 世界中の国際ブランド加盟店で利用できる

- 審査が不要でクレジットカード審査に通らない方でも作成できる

国際ブランドを搭載しているのでクレジットカードと同じ利用が可能

先にデビットカードのイメージとして、即時決済型のクレジットカードとお伝えしました。これは、デビットカードにはクレジットカードの国際ブランドが搭載されていて、クレジットカードと全く同じ利用ができるからなのです。

デビットカード

- デビットカードにも国際ブランドが搭載されている

- デビットカードも世界中で利用することができる

- 大きな違いは支払い方法のみ

クレジットカードとの大きな違いは後払い(クレジット)での購入はできず、即時決済方式のみとなっている点ですね。

クレジットカードとの違い!即時決済とクレジットについて

クレジットカードで購入した商品の支払いは、1回払い・分割払い・リボ払いなどお好きな支払方法を選ぶことができますよね。

そして、1回払いを選択しても実際に支払う月は翌月、もしくは翌々月となり、直ぐに引き落とし口座にお金を用意する必要はありません。

一方で、デビットカードでは商品を購入する時点で、引き落とし口座に残高がないと購入することができません。デビットカードは、商品購入時に即座に引き落としがされる「即時決済」と呼ばれる支払方法となっているのです。

クレジットカードとデビットカードの比較

| クレジットカード | デビットカード | |

|---|---|---|

| 支払 | 後払い | 即引落し |

| 発行会社 | クレジットカード会社 | 銀行 |

| 支払い方法 | 1回・分割・リボ払い ボーナス払いが可能 |

1回払いのみ |

| 限度額 | カードの種類や利用者によって決まる | 口座残高が利用上限額 |

| 年齢 | 18歳以上 | 15歳以上(中学生は除く) |

| 審査 | 審査あり | 審査なし |

また、後払いのクレジットカードには審査がありますが、即時払いのデビットカードには審査がありません。つまりデビットカードは、誰もが持つことのできる国際ブランドカードだと言えるのです。

デビットカードの発行企業は、カード会社で無く「銀行」

先の比較表にもありますが、審査が不要であるにも関わらず、デビットカードの発行金融機関は「銀行」なのです。

ですから、デビットカードは銀行口座に直結している必要があり、カードの中にはキャッシュカードと一体型となったタイプも多く発行されていますよ。

- クレジットカードはカード会社が発行

- デビットカードは銀行が発行

- 銀行直結なのでキャッシュカード一体型のタイプもある

デビットカードのメリットとデメリット

さて、ここではデビットカードのメリットと、デメリットについて解説したいと思います。デビットカードのメリットを挙げると、その数の多さに驚くかもしれませんね。

デビットカードのメリット

- ① 審査が無い

- ② 使い過ぎない

- ③ お金の管理がしやすい

- ④ 無料アプリで口座管理ができる

- ⑤ 現金払いよりお得

- ⑥ ATMに行く時間が省ける

- ⑦ ATM手数料を節約できる

- ⑧ 15歳から持てる

- ⑨ ショッピング保険付きで、不正利用も補償

- ⑩ 海外のATMにて現地通貨を引き出せる

- ⑪ 支払いが滞ること無く金融事故にならない

どうでしょう!メリットを挙げると10以上の項目があります。次から、メリットの各内容について詳しく解説していきます。

デビットカードには審査が無い

デビットカードは審査が無いので、クレジットカード審査に不安を感じていた方でも簡単に持つことができます。

審査が無い理由は、クレジットカードのように後払い方式でなく、即時決済方式なので発行する銀行に借金することなく支払うことができるからなのです。

審査がないのはデビットカード最大のメリットと言えるでしょう。クレジットカード審査に落ちてしまう、自己破産や債務整理の経歴がある方でも利用することができますからね。

デビットカードなら使い過ぎない

デビットカードは、口座の残高以上の金額を利用する事ができません。限度額が口座の残高となります。

ですから、口座残高を調整すれば使い過ぎる心配もありませんよ。不正利用補償もありますから、安心して利用も頂けますからね。

お金の管理がしやすい

デビットカードは後払いに抵抗のある方にもおすすめですね。

クレジットカードも1回払いだと口座から引き落としされる金額で、お金の管理をすることができますが、分割払いやリボ払いを利用した際は、別途、カード毎に支払い管理をする必要があります。

デビットカードなら利用の都度即引落しされる為、お金の管理がとても簡単です。

お金の管理が無料アプリでできる

また、無料アプリとデビットカードを連携すれば、利用履歴が家計簿にもなります。

現在では、銀行から提供されるアプリ以外にも、デビットカードやクレジットカード、複数の口座管理も行える無料のスマホアプリがあります。

現金払いよりポイント分お得

現金で支払いをしても1円もバックがありません。ですが、デビットカードを利用すれば、ポイントが付与されたりキャッシュバックされたりなど現金よりお得になります。

デビットカードの場合、クレジットカードほど還元率は高くありませんが、1円もバックがない現金払いより、はるかにお得と言えますね。

ATMに並ぶ必要なし

デビットカードを持っていれば、ほとんどのショップで利用することができるので、お給料日にATMに並ぶ必要がなくなります。

- 給料日の長蛇の列に並ばなくて済む

- 国際ブランド搭載なので、ほとんどのショップで利用できる

ATM手数料を節約できる

忙しい方や近くに自分が利用している銀行のATMがない場合、時間外に提携ATMで引き出したりするケースもありますよね。

自分のお金を引き出すのに時間外ATM手数料を払うのは、もったいないですよ。時間帯や銀行によって時間外手数料は異なりますが、1回につき110円~220円かかります。

もしも、時間外でATM手数料を払いつつ現金を下ろしている方がいるのなら、今すぐデビットカードの申し込みをおすすめします。

15歳から発行が可能

クレジットカードを所有できる条件は18歳以上であり、高校生はカードを持つことができません。デビットカードの場合、中学生を除く15歳から可能なので、高校生でも持つことができますよ。

ショッピング保険・不正利用補償も付帯

デビットカードには購入した商品が壊れても補償してくれる「ショッピング保険」や、カードの紛失・盗難による不正利用を補償してくれる「不正利用補償」が付帯しています。

現金よりもはるかに安全に、そして安心して利用・携帯することができるのです。このように、現金購入ではありえないおトクが、デビットカードには付帯しているのです。

海外旅行でも役に立つ!両替することなく現地通貨を引出せる

海外旅行にデビットカードを一緒に持っていれば、現地通貨調達にとても便利ですよ。

- 海外ATMに完全対応している

- キャッシングでなく自分のお金を現地通貨として引出す

- クレカのキャッシングも有効だが、利用日数分の金利が発生する

- 手数料は必要だが借金とは違うので安全

海外でレストランやお土産代の支払いは、クレジットカードの方が安全で便利ですが、同じようにデビットカードでも安全で便利となっています。

特に現地通貨の調達では、キャッシングと言った借金をしないで調達できるので、とても安心できますね。

口座残高が利用上限額となる為、金融事故にならない

先の使い過ぎないメリットと被ってきますが、支払いが滞ったりして信用情報機関に、金融事故として登録される心配がない!こともメリットとして挙げることができるでしょう。

口座に残高がない限り、商品を購入することができないので、支払い不能に陥ることはないのです。

とてもメリットが多いデビットカードですが、デメリットもあります。メリットもデメリットも両方把握した上で、利用してくださいね。

デビットカードのデメリット

- ①ポイントやキャッシュバック還元率がクレカに比べて低い

- ②高速道路など一部で利用することができない

- ③ETCカードは発行できない

- ④分割払いやリボ払いなど、立替え払いをしてもらえない

デビットカードのポイント還元率は低い

デビットカードには利用金額に応じて、ポイントやキャッシュバック制度が採用されています。ですがどれもクレジットカードのサービスに比べれば、低い還元率となっています。

- 銀行にはカード会社のように手数料は入ってこない

- クレジットカードのポイントは手数料還元のようなもの

- デビットカードでは銀行の収入が少ないので還元率も低くなる

この部分はクレジットカードと比較すると、銀行側の手数料などの収入が少ないので、仕方のないところでしょう。

高速道路など一部で利用できない

国際ブランドが搭載されていても、一部利用できないショップがあります。高速道路や機内販売などが利用不可となります。

高速道路などが利用できないのは、即時引落しができない業態である為です。また、場所によってはガソリンスタンドでも利用頂けません。

ETCカードの発行ができない

また、追加カードとしてETCカードは発行できませんので、注意する必要がありますよ。ETCの利用は完全後払い方式ですので、クレジットカードの付帯カードとして発行されます。

ETCカードが必要な方は、審査の間口が広いクレジットカードでETCカードを作るとよいでしょう。

自己破産しても大丈夫!ポジティブに生きて行くことが大切です

自己破産に陥ってしまうと、人生は最悪だと思ってしまうでしょう。お金を借りることはは出来なくなりますし、クレジットカードも作ることが出来なくなってしまうのですからね。

ですが、デビットカードを上手く利用すれば、クレジットカードや借入が出来なくても、工夫次第で問題なく生活することは可能になってくるのです。

また、信用情報に登録される期間を終了すれば、またクレジットカードを作る事ができますから、クレジットカードを作ったら信用回復に努めましょう。

自己破産直後は、審査ハードルが低い作りやすいクレジットカードで実績を作れば他のカードも作りやすくなりますので、最初は信用回復を優先させることをおすすめします。